標準偏差(σ=シグマ)

サヤ取り投資において重要な、もうひとつの統計値が「標準偏差」です。

標準偏差とは、データのバラツキを表す数値です。

一般的にシグマと呼ばれ、バラツキが集まる確率を記号で「σ」と表示します。

この標準偏差もExcelの「STDEV」という関数を使うことで計算できます。

サヤ取り投資を行うときに確認する2銘柄のサヤチャートにおいて、標準偏差は、ボリンジャーバンドとして表示されます。

ボリンジャーバンド(標準偏差)を使うことによって現在の2銘柄のサヤが平常時のサヤの位置と比べて、「現在、どの位置にあるのか」を確認できます。

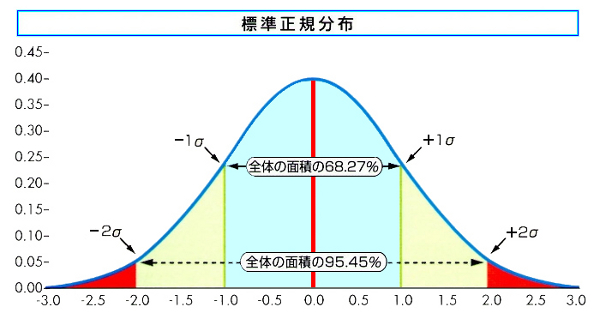

標準偏差を図で表すと、次ページの上のような正規分布表と呼ばれるものになります。

これは、バラついていた全データがこの±1σの範囲内に収まる確率は約68.27%であること、および±2σの範囲内に収まる確率は約95.45%であることを示しています。

ポイントは、±2σの範囲内に収まらない=確率的に珍しいということです。

相関性の高い2銘柄のサヤは、正規分布する可能性が高いという統計が存在します。

その一方で、過去一定のレンジで推移していたサヤが一時的に大きく離れ、ボリンジャーバンドの±2σをブレイクしていることもあります。

±2σを超えているということは、統計上は4.55%の異常値です。

ここで覚えていただきたいのは、サヤには、異常値である±2σを起点にして「戻ろうとする動き」や「より離れようとする動き」など、いくつかの法則性が存在するということです。

こうした法則性を活かし、サヤの位置をボリンジャーバンドで確認し、実際にサヤ取り投資を行います。

標準偏差の注意点

サヤ取り投資において間違いやすい点は「68.27%」や「95.45%」というパーセンテージの捉え方です。

この数字は、サヤがボリンジャーバンドの±1σや±2σ内に収まる確率を示したものであって、サヤ取り投資の利益になる確率を示したものではありません。

翌日の株価の変動によってボリンジャーバンドの形も日々変形します。

したがって±1σや±2σをブレイクした後にサヤがバンド内に戻ったとしても、必ずしも利益にはなっていないこともあり得ます。

株価が大きく変動した事によって、ボリンジャーバンドも大きく広がってしまうからです。

ボリンジャーバンドのシグマの値ではなく、仕掛けを行った時点からの2銘柄のサヤの推移が損益にとっては重要です。この点には注意してください。

投資で損しているあなた!株価が下がっても儲かる投資法ご存じですか?

当メディア「サヤトレ通信」では、投資初心者の方にも分かりやすくサヤ取り投資や金融経済などお金に関する情報を発信しています。

元・証券会社 → 現・IT企業経営&投資家が運営しているメディアです。

投資で損をしている方は、株価が下がっても儲かる「サヤ取り投資」をお試しください。

まずは、こちらのサヤ取り投資入門レポートをご覧ください!